TENDANCES

Comparateur

- AUTO

Iliad, la maison mère de Free, a annoncé ce jeudi soir avoir réalisé avec succès un emprunt obligataire d’un montant de 650 millions d’euros. Il a une durée de 7 ans (jusqu’au 5 décembre 2022 plus exactement). Iliad ajoute présenter un coupon annuel de 2,125%.

Selon Iliad, cette émission va permettre « de tirer avantage des conditions de marché favorables, de diversifier ses sources de financement et d’allonger la maturité de sa dette ». Iliad se présente comme un « opérateur intégré » et juge que sa politique d’investissement se veut rentable dans le marché du fixe avec Free et du mobile avec Free Mobile.

Avec cet emprunt, Iliad se charge d’avoir plus d’argent pour toujours plus investir à l’avenir. Free et Free Mobile sont les deux plus importants, avec le déploiement de la fibre et de la 4G dans toute la France. Free Mobile ne chôme pas ces derniers mois, il veut réellement avoir une bonne couverture avant que son contrat d’itinérance s’estompe avec Orange. L’arrêt du contrat est prévu pour 2017.

Dans son communiqué, Iliad note que BNP Paribas, HSBC, ING et Société Générale & Investment Banking sont les Global Coordinators et Joint Lead Managers de l’opération. Barclays, Crédit Agricole CIB, HELABA, Natixis, SMBC Nikko interviennent en qualité de Joint Lead Managers

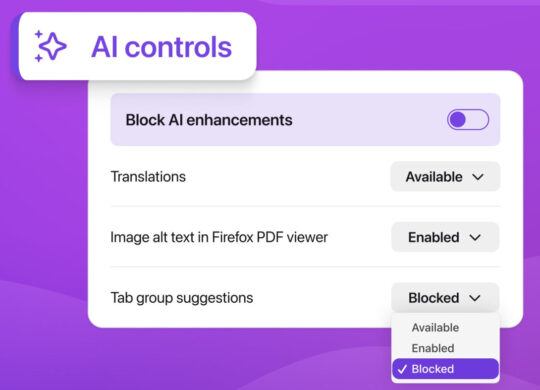

Firefox intégrera une option radicale permettant aux utilisateurs de désactiver l’ensemble des fonctionnalités...

Bouygues Telecom a décidé d’augmenter une nouvelle fois le prix de son offre Internet B&You Pure Fibre, quelques semaines...

Malgré les engagements publics de X pour limiter les dérives de son intelligence artificielle, Grok continue de produire des images...

Netflix étend l’univers de Stranger Things avec Stranger Things : Chroniques de 1985 (Tales From ’85), une série animée...

Le gouvernement français tente d’éteindre l’incendie provoqué par Anne Le Hénanff concernant l’avenir des...